跨境電商财稅合規七大(dà)要點 必須要注意!

發布時(shí)間:2023-07-20 來(lái)源:華源安全财稅 作(zuò)者:華源安全财稅

合規架構設計(jì)

合規的架構設計(jì)對(duì)于跨境電商企業的财稅合規非常重要。許多跨境電商賣家擁有多個店(diàn)鋪、多個公司,以及香港公司和(hé)境外(wài)公司等。在設置它們之間的關系時(shí),特别是店(diàn)鋪和(hé)公司之間的關聯,需要考慮如何設計(jì)合規的架構。合規的架構設計(jì)可以解決資金(jīn)回款和(hé)賬務方面的問題。通過設立主體公司并與其他(tā)公司進行協議(yì)關聯,既可以解決個人賬戶收款問題,也(yě)可以實現(xiàn)多個公司财務報(bào)表合并,使企業主能(néng)夠更好(hǎo)地掌握公司的經營和(hé)發展狀況。此外(wài),合規的架構設計(jì)還可以滿足跨境企業的出口退稅/免稅和(hé)稅收籌劃需求,将企業的财稅成本和(hé)風(fēng)險降至最低(dī)。

出口報(bào)關

出口報(bào)關是跨境電商财稅合規的基礎。對(duì)于跨境電商企業而言,産品銷售的出口過程始于報(bào)關。目前,許多跨境中小(xiǎo)賣家選擇采用(yòng)"雙清包稅"的報(bào)關模式。然而,您知(zhī)道(dào)嗎?如果以物流公司的名義進行出口,您的公司在海關中沒有出口記錄。根據買賣邏輯,隻有出售才能(néng)收款,因此境外(wài)資金(jīn)回款到(dào)公司賬戶就不合規。這(zhè)必然會(huì)導緻大(dà)量的企業所得稅問題。因此,許多跨境賣家選擇通過個人賬戶收款,這(zhè)将引發一系列的财稅風(fēng)險。對(duì)于跨境電商出口,應根據企業自(zì)身情況選擇适合的報(bào)關模式。不同的出口報(bào)關模式在操作(zuò)上(shàng)有所不同,請(qǐng)與我們進行具體讨論。

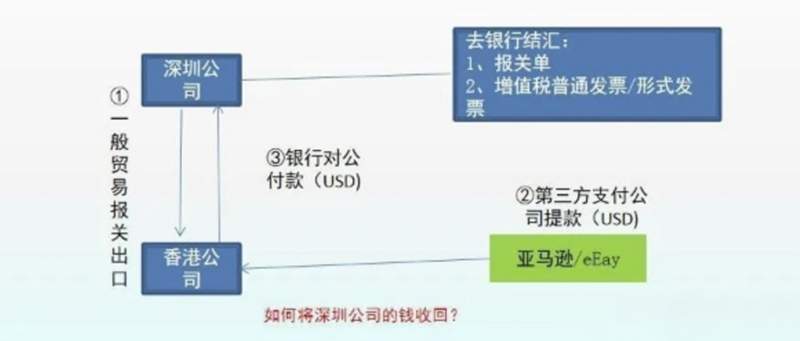

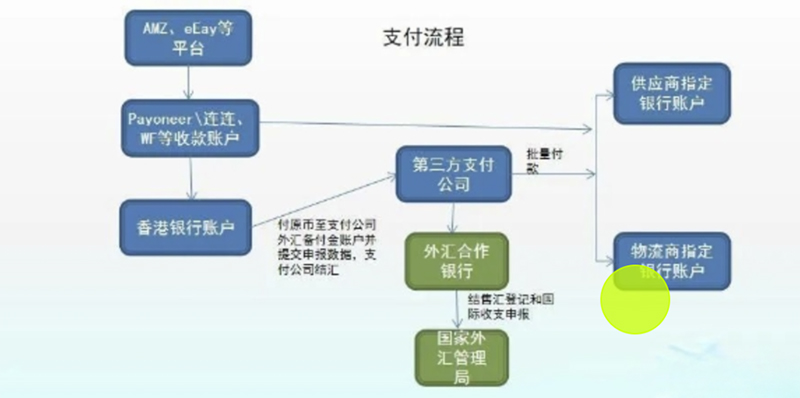

資金(jīn)回款合規

資金(jīn)回款安全一直是跨境賣家老(lǎo)闆最擔心的問題,也(yě)是跨境電商中财稅合規的最大(dà)難點。超過80%的跨境賣家通過個人賬戶收款,這(zhè)存在着很(hěn)大(dà)的稅務風(fēng)險。因此,跨境電商賣家要實現(xiàn)資金(jīn)回款的合規,需要解決個人賬戶收款的問題。主要有兩種方法來(lái)解決這(zhè)個問題。

1、跨境電商收款使用(yòng)公司賬戶。這(zhè)種方式的前提是跨境企業自(zì)行報(bào)關。按照常規稅務邏輯,隻有跨境企業在海關記錄了(le)出口貨物,外(wài)彙款回流到(dào)公司公賬并在外(wài)彙管理(lǐ)局備案後,才能(néng)算(suàn)作(zuò)企業合規的收入。然而,目前許多跨境電商中小(xiǎo)賣家是買單出口,因此企業無法産生實質性的收入,從(cóng)而引發一系列的财稅問題。

2、通過1039模式将出口款項回款至個人賬戶。1039模式是國家推行的一種出口方式,主要鼓勵采購發票缺失的跨境中小(xiǎo)賣家進行出口。企業可以通過指定區(qū)域内的個體工(gōng)商戶采用(yòng)1039模式進行出口,最終将款項回款至個人賬戶。這(zhè)種資金(jīn)回款合規方式也(yě)需要進行報(bào)關,并且需要滿足有出口和(hé)進口記錄、能(néng)夠與稅務邏輯相對(duì)應的要求。

賬務合規處理(lǐ)

在企業中,賬務合規是非常重要且最具挑戰性的部分。企業的賬務涉及範圍非常廣泛,因爲賬務是稅務的依據,同時(shí)也(yě)是企業發展最真實的反映。然而,許多跨境電商賣家根本沒有意識到(dào)賬務的重要性。有些(xiē)企業沒有專業的财務人員進行賬務處理(lǐ),有些(xiē)則由家庭成員或親信負責,甚至一個公司存在兩套賬或多套賬,股東個人賬戶和(hé)公司賬戶之間有些(xiē)混淆。這(zhè)導緻了(le)許多财務賬目的混亂,從(cóng)而爲企業帶來(lái)了(le)一定的風(fēng)險。對(duì)于跨境電商而言,實施賬務合規也(yě)有很(hěn)多好(hǎo)處。不僅可以避免稅務風(fēng)險,而且公司的經營情況可以一目了(le)然,有利于企業主對(duì)企業進行管理(lǐ)。

稅務合規

稅務合規是跨境電商企業财稅合規的保障,同時(shí)也(yě)是稅務機關核查企業的依據。根據《稅收征收管理(lǐ)法》的規定,企業的稅務行政風(fēng)險主要包括稅務登記、稅控管理(lǐ)、納稅申報(bào)、稅額确定、稅款繳納等環節的風(fēng)險。具體的違法或違規行爲主要包括欠稅、偷稅、

騙稅、抗稅、避稅等。其中,抗稅情況在實踐中很(hěn)少發生,主要存在偷稅和(hé)騙稅這(zhè)兩類違法行爲。

目前,跨境電商企業稅務不合規的主要表現(xiàn)是長期零申報(bào)。這(zhè)主要是由于買單報(bào)關導緻企業無法正常産生營業收入,因此企業賬面上(shàng)沒有實質經營,隻能(néng)選擇零申報(bào)。然而,對(duì)企業而言,長期零申報(bào)的風(fēng)險非常大(dà),特别是企業法人、股東等個人銀行賬戶出現(xiàn)幾百萬甚至上(shàng)千萬的資金(jīn)流水(shuǐ),很(hěn)容易引起稅務機關的注意。一旦受到(dào)關注,稅務機關絕對(duì)會(huì)徹底調查過去幾年的情況。

事(shì)實上(shàng),許多跨境電商賣家選擇不申報(bào)稅務的原因是,一旦申報(bào)可能(néng)就要繳納稅款,從(cóng)而增加整體運營成本,失去競争優勢。首先,納稅是每個企業應盡的義務;其次,對(duì)于跨境企業來(lái)說,實際上(shàng)并不是按照申報(bào)數額交稅。由于跨境電商主要不存在增值稅(可以通過出口退稅/免稅來(lái)抵扣),企業隻需要繳納所得稅。此外(wài),國家推出了(le)一系列稅收優惠政策和(hé)補貼措施,大(dà)力鼓勵跨境出口。因此,對(duì)于跨境電商中小(xiǎo)賣家而言,綜合考慮,稅負是非常低(dī)的。

出口退稅/免稅

出口退稅/免稅是國家爲跨境電商/外(wài)貿出口企業提供的一項優惠補貼政策。它使得跨境電商企業無需繳納增值稅。然而,很(hěn)多跨境電商中小(xiǎo)賣家忽視(shì)了(le)這(zhè)一點。跨境電商企業之所以沒有增值稅,是因爲如果進項采購有專用(yòng)發票,國家将按照13%的稅率将退稅返還給企業。如果進項采購是普通發票或無發票,跨境電商企業也(yě)可以通過出口免稅實現(xiàn)合規。關于具體操作(zuò)方式,我們可以進行詳細溝通。此外(wài),良好(hǎo)的出口退稅管理(lǐ)不僅可以增加利潤,還可以爲跨境企業帶來(lái)合規性。

目前,大(dà)多數跨境中小(xiǎo)賣家的收付款幾乎都是通過個人賬戶進行的,因爲這(zhè)種方式操作(zuò)方便,還可以減少所得稅。然而,他(tā)們并沒有意識到(dào)這(zhè)種操作(zuò)存在着巨大(dà)的稅務風(fēng)險。特别是在大(dà)數據時(shí)代,國家稅務稽查力度越來(lái)越嚴厲,稅務、銀行、工(gōng)商、外(wài)彙、海關的數據實時(shí)同步共享。隻要有任何異常,就有可能(néng)引發曝光和(hé)審查。

稅務規劃

稅務規劃不僅可以有效降低(dī)企業稅負,避免不必要的稅收,而且還可以通過稅收控制提升企業的内部管理(lǐ),創造新的價值增長點。然而,稅務規劃與财務造假不同,它是一種合規合法的減稅行爲。由于跨境電商的特殊性質,涉及到(dào)多個公司、多個店(diàn)鋪、香港公司和(hé)國外(wài)公司等,要想實現(xiàn)良好(hǎo)的稅務規劃,首先需要建立一個合規有序的架構,解決企業内部賬務和(hé)稅務混亂的問題。這(zhè)樣的架構不僅能(néng)夠幫助企業規避稅務風(fēng)險,還能(néng)夠合理(lǐ)、合規、合法地降低(dī)稅負成本。

當然,建立合規的架構和(hé)進行合理(lǐ)的稅務規劃都需要專業、資深的财稅人員進行處理(lǐ),因爲其中涉及到(dào)很(hěn)多稅務風(fēng)險。一旦操作(zuò)不當,結果可能(néng)會(huì)适得其反!

上(shàng)一篇:

出境遊催熱一個進口大(dà)年,最大(dà)跨境電商平台定下(xià)新 KPI