跨境電商四大(dà)物流模式比拼,爲何海外(wài)倉會(huì)是未來(lái)的主流?

發布時(shí)間:2023-03-21 來(lái)源:恒峰捷運 作(zuò)者:恒峰捷運

2022年,即使面對(duì)複雜(zá)嚴峻的國内外(wài)形勢和(hé)多重超預期因素沖擊,跨境電商仍舊憑借線上(shàng)交易、非接觸式交貨、交易鏈條短等優勢實現(xiàn)快(kuài)速發展。

據商務部數據,2022年我國跨境電商保持平穩較快(kuài)增長,上(shàng)半年跨境電商進出口交易額同比增長28.6%。海關總署表示,今年跨境電商B2B直接出口和(hé)跨境電商出口海外(wài)倉貿易均實現(xiàn)迅速增長。

物流作(zuò)爲出海的基礎設施,在跨境電商的洶湧浪潮下(xià)也(yě)迅速發展,并形成了(le)多樣化的物流供給體系來(lái)支撐國貨出海,比較主流的物流模式包括郵政小(xiǎo)包、商業快(kuài)遞、跨境專線和(hé)海外(wài)倉四大(dà)類。

當前,國内跨境物流發展日趨成熟,基于不同類目特征采用(yòng)不同的物流方式,以最優化的成本來(lái)支撐電商出海已成爲大(dà)家共同關注的焦點。如果綜合考慮時(shí)效、安全以及成本等方面來(lái)比較四種物流模式,哪一種會(huì)是最優的解決辦法并有可能(néng)成爲未來(lái)主流呢(ne)?

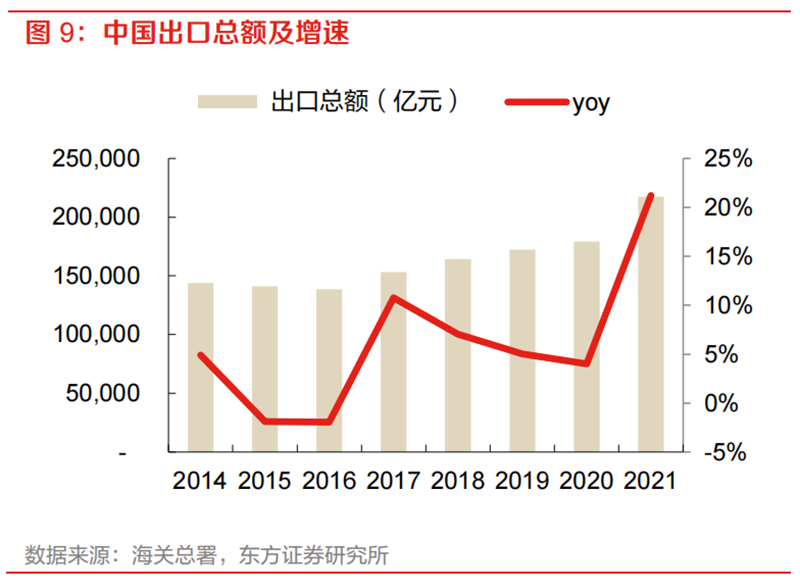

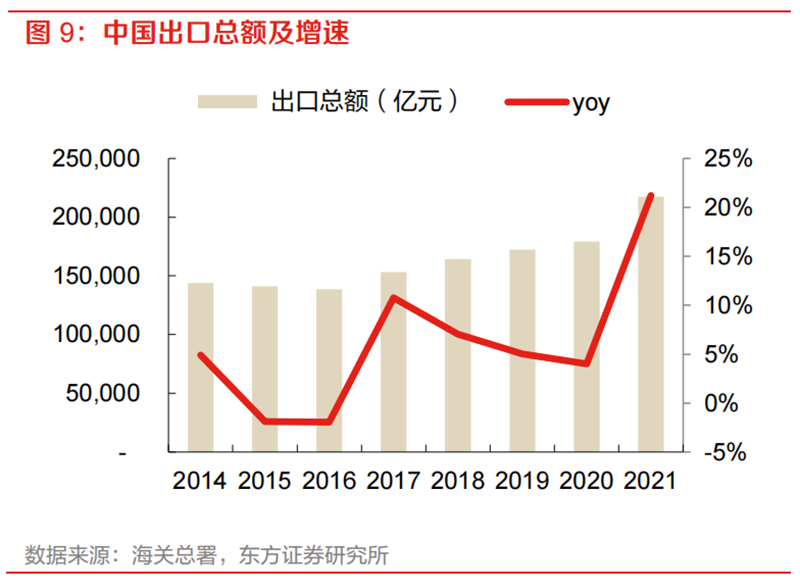

據國家統計(jì)局的數據,十年來(lái)中國出口總額穩步提升,2020年在疫情的巨大(dà)沖擊之下(xià),仍實現(xiàn)超4%增長,達到(dào)17.9萬億元,2021年同增21%突破21萬億。

從(cóng)結構看(kàn):中國向美(měi)國出口總額占全部出口總額的約17%,占比最高(gāo),除美(měi)國外(wài),日本/韓國/越南/德國/荷蘭/印度2021年分别占比 4.9%/4.4%/4.1%/3.4%/3.0%/2.9%。

總體來(lái)看(kàn),我國出口規模龐大(dà),出口地區(qū)分布均勻,面向全球市場,龐大(dà)的出口市場基數,爲後續線上(shàng)化提供充足空(kōng)間。

截至目前,中國出口已連續多年位居世界第一,2021年全球占比達15%,且持續保持提升。在出口類目上(shàng),服裝、3C是最具優勢的産品,占比均可突破30%。因此,我國在核心品類已經形成出口優勢,在單品類出現(xiàn)線上(shàng)化機會(huì)時(shí),更有利于快(kuài)速把握。

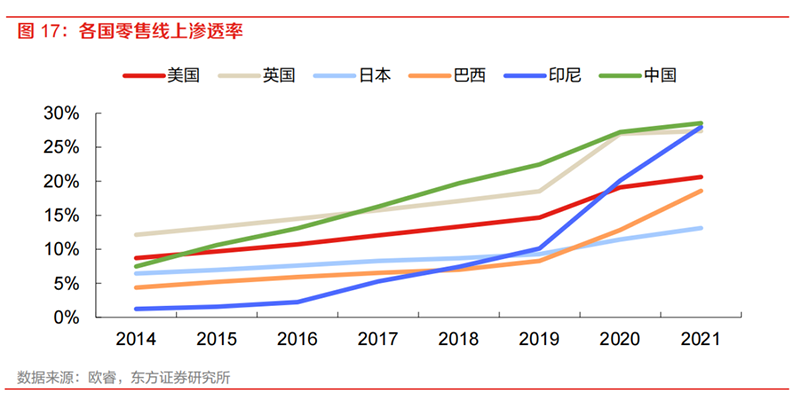

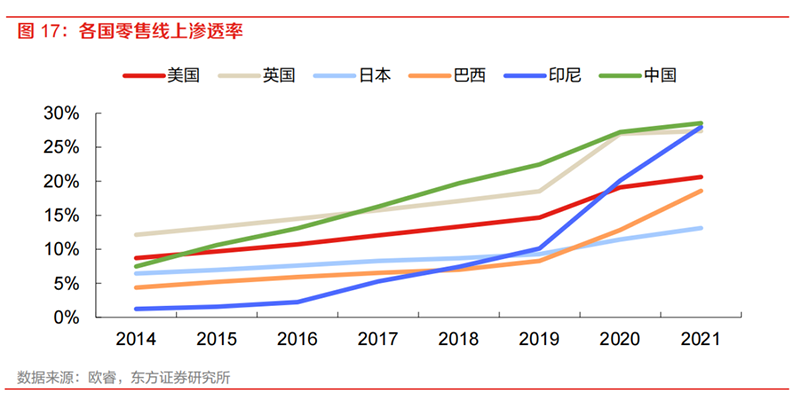

另外(wài),海外(wài)電商滲透率提升,中國賣家憑借先發優勢将能(néng)夠享受行業增長紅(hóng)利。截止2021年,美(měi)國/英 國/日本/巴西/印尼的線上(shàng)滲透率分别爲20.6%/27.4%/13.1%/18.6%/28.0%。歐美(měi)用(yòng)戶擁有成熟的互聯網使用(yòng)習慣,疫情催化下(xià)線上(shàng)購物滲透率迅速提升。中國賣家憑借國内積累的完備的電商運營經驗以及高(gāo)性價比的商品,有望享受線上(shàng)滲透率提升的行業增長紅(hóng)利。

基于國家統計(jì)局公布的行業規模1.12萬億測算(suàn),2020年中國跨境電商出口滲透率僅10%(跨境電商出口規模/偏C端出口總額)。根據十四五規劃,保守預計(jì)2025年行業規模2.00萬億,對(duì)應滲透率14.7%。因此,行業成長仍然具備充分想象空(kōng)間。

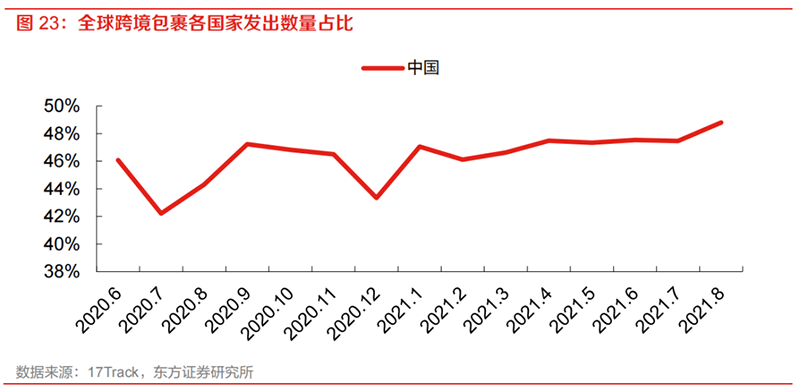

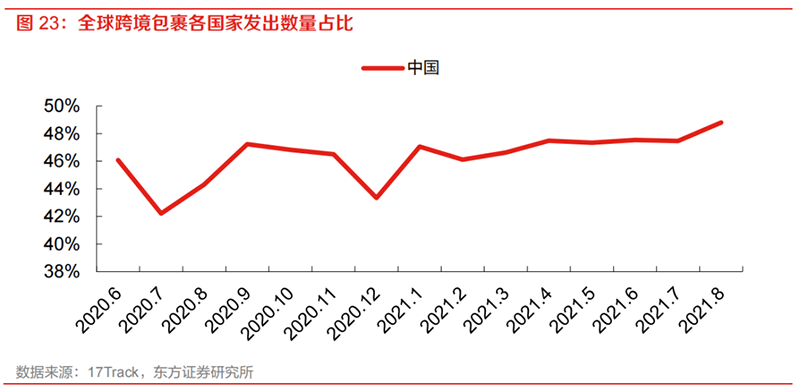

中國跨境電商出口物流的需求量全球領先,發出包裹占比接近50%,具有足夠需求密度。根據17Track的統計(jì),2020年6月至2021年8月期間,全球跨境包裹中中國發出的包裹占比均在40%以上(shàng),且在逐步接近50%,而排名第二/第三的美(měi)國/英國在21年8月占比分别爲18%和(hé)4%,與中國有較大(dà)的差距,中國跨境電商出口物流需求在全球占主導位置。

基于龐大(dà)的需求,近十多年來(lái),我國跨境電商物流行業高(gāo)速發展。由原有萬國郵政聯盟體系内的國際郵政産品擴展到(dào)專線産品, 跨境電商直發類物流渠道(dào)産品形态日益完善。同時(shí),海外(wài)倉、亞馬遜FBA物流模式也(yě)不斷推廣。

龐大(dà)的需求規模和(hé)多元的需求類型促進中國跨境物流繁榮發展,現(xiàn)階段跨境物流已逐漸形成成熟、 豐富的類型,具體可分爲四類:直郵模式的郵政代理(lǐ)、國際商業快(kuài)遞、國際專線以及海外(wài)倉模式。

國際郵政提供三種差異化物流服務,時(shí)效相對(duì)較低(dī)

國際郵政渠道(dào)下(xià)可分爲郵政小(xiǎo)包(包括平郵小(xiǎo)包、挂号小(xiǎo)包)、e郵寶和(hé)EMS,可通過郵件互換局的特殊渠道(dào)實現(xiàn)快(kuài)速通關,主要依托于萬國郵政聯盟現(xiàn)有網絡,實現(xiàn)對(duì)目的國市場的全方位派送覆蓋。

郵政小(xiǎo)包通常限制商品重量在2kg以内,且對(duì)體積有一定要求,其價格低(dī)廉,多中途轉運,直飛(fēi)模式較少,故其運輸時(shí)效較慢,适合低(dī)價值且無時(shí)效要求的商品;EMS是萬國郵政聯盟爲彌補郵政小(xiǎo)包時(shí)效局限而推出的物流服務, 其運輸效率高(gāo),時(shí)效快(kuài),但(dàn)價格在郵政服務中最高(gāo),适合運輸有時(shí)效要求的貴重商品;而e郵寶則是介于郵政小(xiǎo)包和(hé)EMS價格和(hé)時(shí)效之間的一種物流服務。

商業快(kuài)遞和(hé)國際專線效率較高(gāo),價格較貴

國際商業快(kuài)遞一般包括DHL、UPS、FedEx等國際快(kuài)遞公司提供的服務,依賴于商業快(kuài)遞公司自(zì)身建設的全球網絡,其時(shí)效最快(kuài)同時(shí)價格最高(gāo),适合運輸價格高(gāo)且時(shí)效要求高(gāo)的商品。

國際專線将航空(kōng)幹線與商業清關或郵政清關、目的國尾程物流整合,并可根據實際需要爲客戶提供個性化服務,爲介于郵政小(xiǎo)包和(hé)商業快(kuài)遞之間的細分市場, 同時(shí)中國海關爲其推出專門(mén)的“9610”通關模式。

海外(wài)倉模式多維度效率領先,考驗賣家綜合運營能(néng)力

海外(wài)倉模式是指跨境電商賣家提前将商品運往海外(wài)倉庫,待訂單下(xià)達後直接從(cóng)海外(wài)倉運送至消費者手中的物流模式。

從(cóng)總體運輸時(shí)效來(lái)看(kàn), 其頭程物流(商品運達海外(wài)倉庫)時(shí)效較慢,但(dàn)尾程物流(海外(wài)倉庫運往消費者手中)由于具有區(qū)位優勢效率極高(gāo),故雖然其整體時(shí)效随較慢,但(dàn)消費者感知(zhī)時(shí)效極快(kuài),是爲海外(wài)倉模式的最大(dà)優勢。

海外(wài)倉模式得益于國家政策的支持,開(kāi)通了(le)“9810”專屬海關代碼,其數量也(yě)不斷上(shàng)升, 根據商務部公布數據,2020年跨境電商海外(wài)倉數量超過1800個,同比增長80%,面積超過了(le)1200萬平米。海外(wài)倉模式的尾程配送效率高(gāo),對(duì)客戶體驗提升有很(hěn)大(dà)幫助,但(dàn)需要賣家提前備貨, 對(duì)其存貨成本和(hé)倉儲成本要求較高(gāo),對(duì)賣家銷售能(néng)力存在一定程度挑戰。

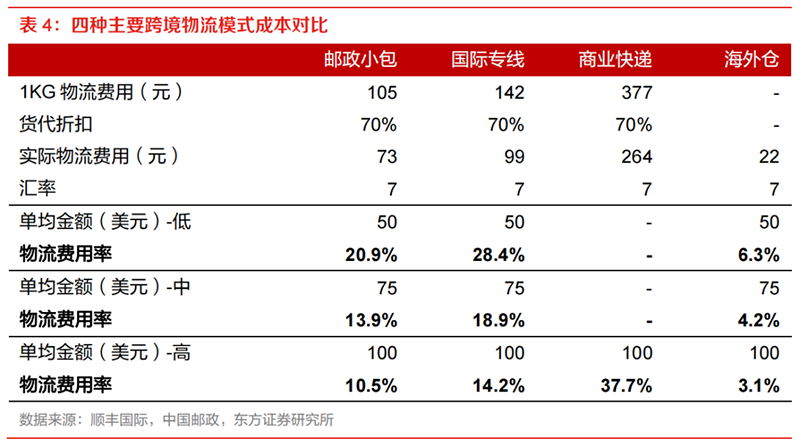

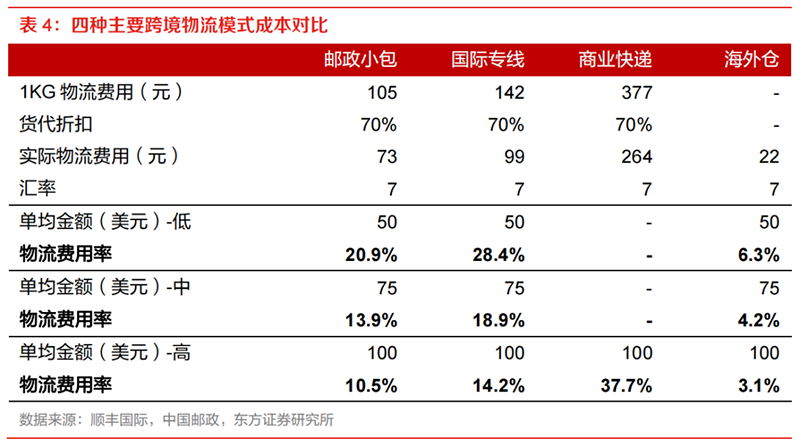

多樣化物流系綜合成本可控,能(néng)夠支撐中國商品貨達四海。根據中國郵政及順豐國際的數據,以1kg貨品出口的物流成本計(jì)算(suàn),在考慮貨代折扣後,郵政小(xiǎo)包、國際專線商業快(kuài)遞、海外(wài)倉的實際物流費用(yòng)分别爲73/99/264/22元。整體來(lái)看(kàn),現(xiàn)階段中國多元化的物流體系在成本側能(néng)夠支撐電商出海。

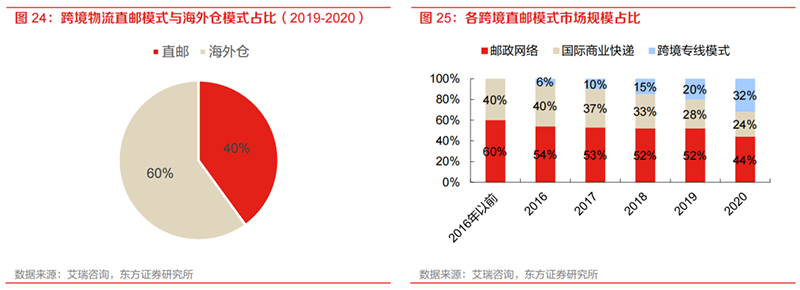

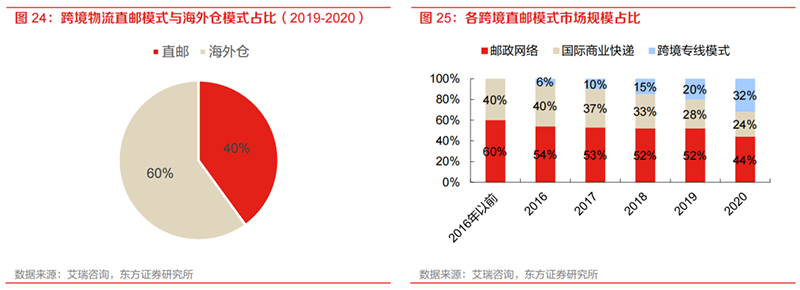

目前,在四種主要跨境物流模式中,直郵仍占較高(gāo)比例,其中跨境專線成本占優比例快(kuài)速提升。根據艾瑞咨詢統計(jì),2019-2020年跨境電商物流市場中直郵模式占比60%,海外(wài)倉模式占比40%。國際專線模式由于其對(duì)物流資源的整合,部分線路成本低(dī)于郵政網絡且時(shí)效和(hé)包裹追蹤能(néng)力優于郵政網絡而逐漸興起,據艾瑞咨詢的測算(suàn),2020年專線模式占比達到(dào)32%,較2019年提升12pct。

如果将四種主流跨境物流模式分别對(duì)應需快(kuài)速反應以及低(dī)庫存壓力的品類,從(cóng)消費者感知(zhī)的送達時(shí)間看(kàn):海外(wài)倉<國際商業快(kuài)遞=跨境專線<郵政小(xiǎo)包;從(cóng)物流成本看(kàn):海外(wài)倉<郵政小(xiǎo)包<跨境專線<國際商業快(kuài)遞。因此,綜合時(shí)效及成本,跨境專線及海外(wài)倉物流模式比例将持續上(shàng)升,而海外(wài)倉将會(huì)是未來(lái)主流。

海外(wài)倉既是我國外(wài)貿的新業态,也(yě)是未來(lái)支撐以跨境電商爲代表的新型貿易的重要全球基礎設施。

跨境電商産業的發展離不開(kāi)海外(wài)倉這(zhè)一基礎設施的強力支撐,完善的海外(wài)倉服務體系可以進一步提升跨境電商企業的服務能(néng)力尤其是本地化能(néng)力,爲海外(wài)消費者、采購商提供更加貼近化的服務體驗,同時(shí)大(dà)幅降低(dī)物流、倉儲成本,提升跨境電商企業的核心競争力。

正是因爲擁有這(zhè)些(xiē)的優勢,再加上(shàng)國家政策的扶持,越來(lái)越多的跨境電商企業已在布局自(zì)有的海外(wài)倉,比如:

Shein背靠優質供應鏈,用(yòng)極緻的“快(kuài)”逐鹿全球

SHEIN爲快(kuài)時(shí)尚服飾品類獨立站(zhàn)賣家,成立于2008年,2014 年正式更名爲SHEIN,利用(yòng)海外(wài)網紅(hóng)營銷獲得了(le)20-30億人民币GMV的門(mén)檻,2014年把供應鏈中心遷往廣州,形成了(le)快(kuài)速開(kāi)發反應機制,開(kāi)始了(le)始于2016-2017年連續數年的翻番增長,2020年SHEIN的GMV突破100億美(měi)金(jīn),而今年将有望突破300億美(měi)元。

SHEIN依靠其供應鏈優勢形成了(le)快(kuài)速反應能(néng)力,可做到(dào)兩周上(shàng)新,最快(kuài)七天,并且對(duì)接占比20%的S級供應商,在供應鏈上(shàng)遊布局已滲透到(dào)面料環節, 将前端訂單需求通過數字化系統反饋到(dào)供應鏈,是其形成快(kuài)速反應能(néng)力的核心。這(zhè)也(yě)造就了(le)SHEIN成爲網紅(hóng)生态和(hé)供應鏈生态的最完美(měi)結合,能(néng)夠把流量與商品的匹配實現(xiàn)快(kuài)速撮合,因而得到(dào)飛(fēi)速發展。

随着體量漸大(dà),SHEIN的海外(wài)布局也(yě)更廣,海外(wài)倉已成爲其當下(xià)的一個重要目标。據消息,SHEIN計(jì)劃将在美(měi)國建立三個大(dà)型配送中心,以便在三到(dào)四天的時(shí)間内将産品送到(dào)美(měi)國購物者手中。

緻歐科技聚焦家具家居品類,加強倉儲物流建設

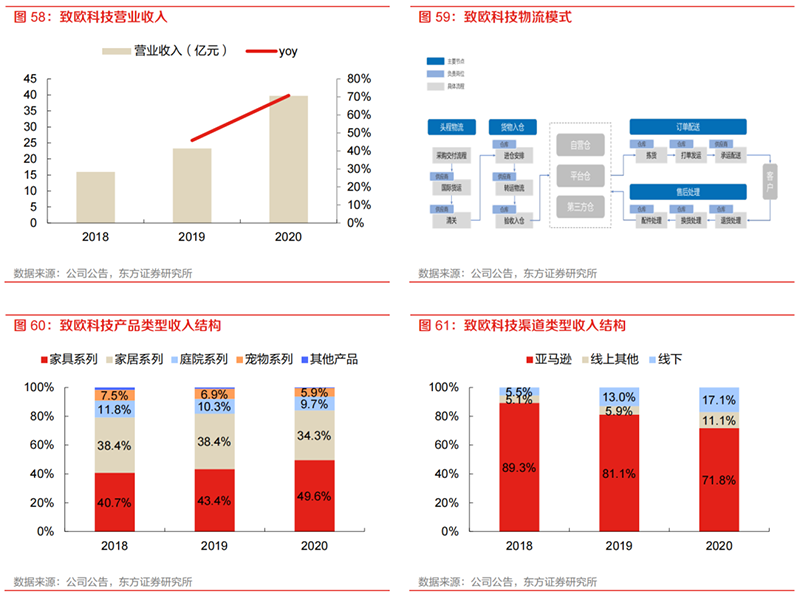

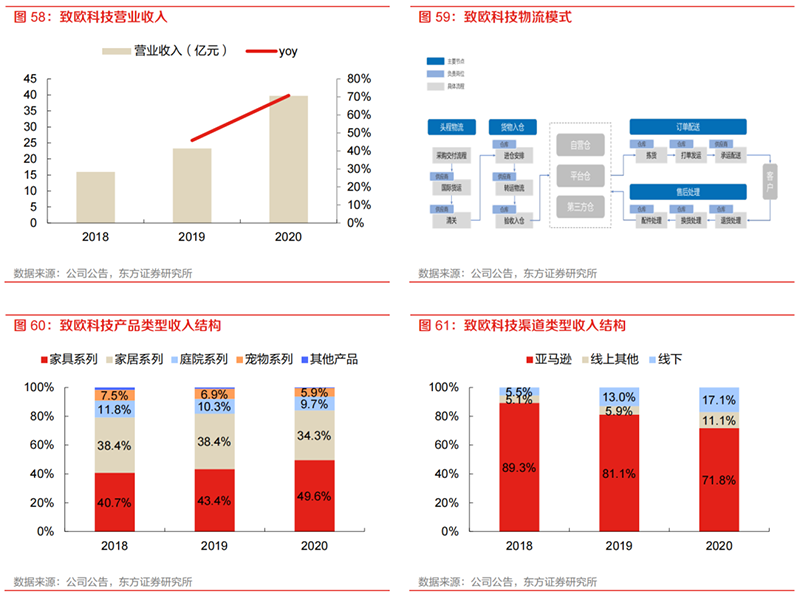

緻歐科技是全球知(zhī)名的互 聯網家居品牌商,擁有SONGMICS、VASAGLE、FEANDREA三大(dà)品牌,主要在亞馬遜、Cdiscount、ManoMano、 eBay等第三方平台進行銷售,2020 年營業收入達39.71億元,同比增長70.75%,其中2018-2020 年亞馬遜B2C銷售占比分别爲89.32%、81.13% 和(hé) 71.80%。

家具家居産品體積和(hé)重量較大(dà)且形狀各異, 對(duì)産品的倉儲、運輸及安裝要求較高(gāo),緻歐科技采取平闆包裝方式,更加節省空(kōng)間和(hé)包材,降低(dī)倉儲物流費用(yòng)。同時(shí),緻歐科技采取“國内外(wài)自(zì)營倉+海外(wài)第三方平台倉+國内外(wài)第三方合作(zuò)倉”的倉儲物流模式并開(kāi)發 WMS 倉儲管理(lǐ)系統進行管理(lǐ),實現(xiàn)了(le)倉儲物流效率優化,提高(gāo)消費者購物體驗, 增強了(le)其在跨境電商出口業務的市場競争力。

三态股份出口跨境零售與物流業務協同發展

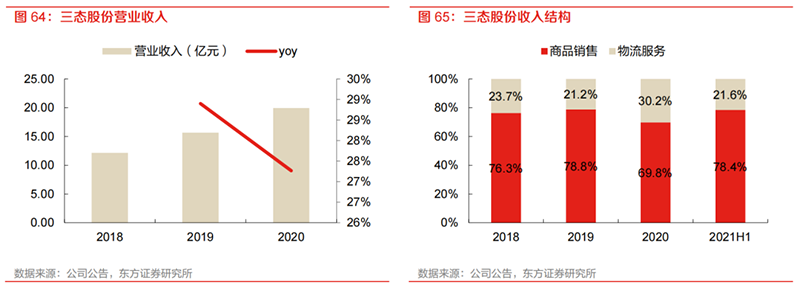

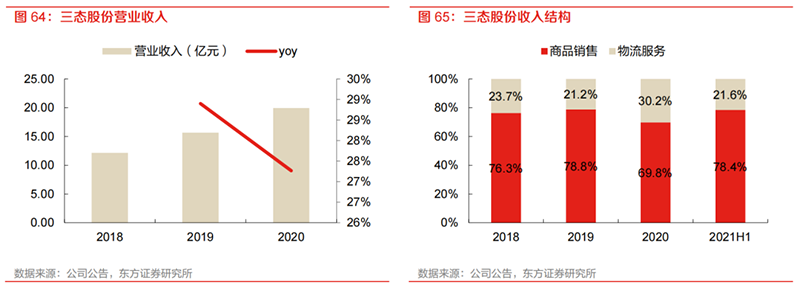

三态股份是一家從(cóng)事(shì)出口跨境電商零售和(hé)第三方出口跨境電商物流等綜合性企業。零售業務目前在售SKU超過60萬,包括潮流時(shí)尚、工(gōng)具配件、家居生活、數碼科技和(hé)興趣愛好(hǎo)5大(dà)類17小(xiǎo)類商品。出口跨境電商物流服務包括國際專線、國際郵政和(hé)商業快(kuài)遞的物流服務,并爲境外(wài)跨境賣家提供境内倉儲管理(lǐ)服務。2018-2020年,三态股份總營收分别爲12.15億元、15.67億元和(hé)19.94億元,保持在25%以上(shàng)的較高(gāo)增速,2021H1公司實現(xiàn)收入12.29億元,同比增長49%。

三态股份的零售與物流業務協同發展,物流服務收入占比營收約22%,不過銷售業務毛利率高(gāo)于物流業務毛利率。對(duì)比同行業可比公司,經營泛品類的三态股份毛利率高(gāo)于精品類的安克創新和(hé)緻歐科技,這(zhè)與其自(zì)有的物流體系做支撐離不開(kāi)。因爲相較于純品牌型賣家,自(zì)有物流體系讓三态股份在供應鏈的成本控制上(shàng)更有優勢。

不難看(kàn)出,随着出海企業在海外(wài)市場布局的深入,不管是獨立站(zhàn)賣家、品牌型賣家還是跨境綜合服務企業都在布局自(zì)有的物流服務體系,尤其事(shì)關海外(wài)市場的貨物存儲、轉運和(hé)派送的海外(wài)倉更是重中之重。

由于出海企業類型多樣化、業務規模也(yě)日漸龐大(dà),想要布局海外(wài)倉,難點不在“建倉”,而在于“管倉”,也(yě)就是如何進行高(gāo)效、智能(néng)的管理(lǐ),以獲得成本和(hé)效率的優勢。

據商務部數據,2022年我國跨境電商保持平穩較快(kuài)增長,上(shàng)半年跨境電商進出口交易額同比增長28.6%。海關總署表示,今年跨境電商B2B直接出口和(hé)跨境電商出口海外(wài)倉貿易均實現(xiàn)迅速增長。

物流作(zuò)爲出海的基礎設施,在跨境電商的洶湧浪潮下(xià)也(yě)迅速發展,并形成了(le)多樣化的物流供給體系來(lái)支撐國貨出海,比較主流的物流模式包括郵政小(xiǎo)包、商業快(kuài)遞、跨境專線和(hé)海外(wài)倉四大(dà)類。

當前,國内跨境物流發展日趨成熟,基于不同類目特征采用(yòng)不同的物流方式,以最優化的成本來(lái)支撐電商出海已成爲大(dà)家共同關注的焦點。如果綜合考慮時(shí)效、安全以及成本等方面來(lái)比較四種物流模式,哪一種會(huì)是最優的解決辦法并有可能(néng)成爲未來(lái)主流呢(ne)?

跨境出口

電商出海具備基礎萬億規模空(kōng)間

據國家統計(jì)局的數據,十年來(lái)中國出口總額穩步提升,2020年在疫情的巨大(dà)沖擊之下(xià),仍實現(xiàn)超4%增長,達到(dào)17.9萬億元,2021年同增21%突破21萬億。

從(cóng)結構看(kàn):中國向美(měi)國出口總額占全部出口總額的約17%,占比最高(gāo),除美(měi)國外(wài),日本/韓國/越南/德國/荷蘭/印度2021年分别占比 4.9%/4.4%/4.1%/3.4%/3.0%/2.9%。

總體來(lái)看(kàn),我國出口規模龐大(dà),出口地區(qū)分布均勻,面向全球市場,龐大(dà)的出口市場基數,爲後續線上(shàng)化提供充足空(kōng)間。

截至目前,中國出口已連續多年位居世界第一,2021年全球占比達15%,且持續保持提升。在出口類目上(shàng),服裝、3C是最具優勢的産品,占比均可突破30%。因此,我國在核心品類已經形成出口優勢,在單品類出現(xiàn)線上(shàng)化機會(huì)時(shí),更有利于快(kuài)速把握。

另外(wài),海外(wài)電商滲透率提升,中國賣家憑借先發優勢将能(néng)夠享受行業增長紅(hóng)利。截止2021年,美(měi)國/英 國/日本/巴西/印尼的線上(shàng)滲透率分别爲20.6%/27.4%/13.1%/18.6%/28.0%。歐美(měi)用(yòng)戶擁有成熟的互聯網使用(yòng)習慣,疫情催化下(xià)線上(shàng)購物滲透率迅速提升。中國賣家憑借國内積累的完備的電商運營經驗以及高(gāo)性價比的商品,有望享受線上(shàng)滲透率提升的行業增長紅(hóng)利。

基于國家統計(jì)局公布的行業規模1.12萬億測算(suàn),2020年中國跨境電商出口滲透率僅10%(跨境電商出口規模/偏C端出口總額)。根據十四五規劃,保守預計(jì)2025年行業規模2.00萬億,對(duì)應滲透率14.7%。因此,行業成長仍然具備充分想象空(kōng)間。

跨境物流

模式多樣化,海外(wài)倉将成未來(lái)主流

中國跨境電商出口物流的需求量全球領先,發出包裹占比接近50%,具有足夠需求密度。根據17Track的統計(jì),2020年6月至2021年8月期間,全球跨境包裹中中國發出的包裹占比均在40%以上(shàng),且在逐步接近50%,而排名第二/第三的美(měi)國/英國在21年8月占比分别爲18%和(hé)4%,與中國有較大(dà)的差距,中國跨境電商出口物流需求在全球占主導位置。

基于龐大(dà)的需求,近十多年來(lái),我國跨境電商物流行業高(gāo)速發展。由原有萬國郵政聯盟體系内的國際郵政産品擴展到(dào)專線産品, 跨境電商直發類物流渠道(dào)産品形态日益完善。同時(shí),海外(wài)倉、亞馬遜FBA物流模式也(yě)不斷推廣。

龐大(dà)的需求規模和(hé)多元的需求類型促進中國跨境物流繁榮發展,現(xiàn)階段跨境物流已逐漸形成成熟、 豐富的類型,具體可分爲四類:直郵模式的郵政代理(lǐ)、國際商業快(kuài)遞、國際專線以及海外(wài)倉模式。

國際郵政提供三種差異化物流服務,時(shí)效相對(duì)較低(dī)

國際郵政渠道(dào)下(xià)可分爲郵政小(xiǎo)包(包括平郵小(xiǎo)包、挂号小(xiǎo)包)、e郵寶和(hé)EMS,可通過郵件互換局的特殊渠道(dào)實現(xiàn)快(kuài)速通關,主要依托于萬國郵政聯盟現(xiàn)有網絡,實現(xiàn)對(duì)目的國市場的全方位派送覆蓋。

郵政小(xiǎo)包通常限制商品重量在2kg以内,且對(duì)體積有一定要求,其價格低(dī)廉,多中途轉運,直飛(fēi)模式較少,故其運輸時(shí)效較慢,适合低(dī)價值且無時(shí)效要求的商品;EMS是萬國郵政聯盟爲彌補郵政小(xiǎo)包時(shí)效局限而推出的物流服務, 其運輸效率高(gāo),時(shí)效快(kuài),但(dàn)價格在郵政服務中最高(gāo),适合運輸有時(shí)效要求的貴重商品;而e郵寶則是介于郵政小(xiǎo)包和(hé)EMS價格和(hé)時(shí)效之間的一種物流服務。

商業快(kuài)遞和(hé)國際專線效率較高(gāo),價格較貴

國際商業快(kuài)遞一般包括DHL、UPS、FedEx等國際快(kuài)遞公司提供的服務,依賴于商業快(kuài)遞公司自(zì)身建設的全球網絡,其時(shí)效最快(kuài)同時(shí)價格最高(gāo),适合運輸價格高(gāo)且時(shí)效要求高(gāo)的商品。

國際專線将航空(kōng)幹線與商業清關或郵政清關、目的國尾程物流整合,并可根據實際需要爲客戶提供個性化服務,爲介于郵政小(xiǎo)包和(hé)商業快(kuài)遞之間的細分市場, 同時(shí)中國海關爲其推出專門(mén)的“9610”通關模式。

海外(wài)倉模式多維度效率領先,考驗賣家綜合運營能(néng)力

海外(wài)倉模式是指跨境電商賣家提前将商品運往海外(wài)倉庫,待訂單下(xià)達後直接從(cóng)海外(wài)倉運送至消費者手中的物流模式。

從(cóng)總體運輸時(shí)效來(lái)看(kàn), 其頭程物流(商品運達海外(wài)倉庫)時(shí)效較慢,但(dàn)尾程物流(海外(wài)倉庫運往消費者手中)由于具有區(qū)位優勢效率極高(gāo),故雖然其整體時(shí)效随較慢,但(dàn)消費者感知(zhī)時(shí)效極快(kuài),是爲海外(wài)倉模式的最大(dà)優勢。

海外(wài)倉模式得益于國家政策的支持,開(kāi)通了(le)“9810”專屬海關代碼,其數量也(yě)不斷上(shàng)升, 根據商務部公布數據,2020年跨境電商海外(wài)倉數量超過1800個,同比增長80%,面積超過了(le)1200萬平米。海外(wài)倉模式的尾程配送效率高(gāo),對(duì)客戶體驗提升有很(hěn)大(dà)幫助,但(dàn)需要賣家提前備貨, 對(duì)其存貨成本和(hé)倉儲成本要求較高(gāo),對(duì)賣家銷售能(néng)力存在一定程度挑戰。

多樣化物流系綜合成本可控,能(néng)夠支撐中國商品貨達四海。根據中國郵政及順豐國際的數據,以1kg貨品出口的物流成本計(jì)算(suàn),在考慮貨代折扣後,郵政小(xiǎo)包、國際專線商業快(kuài)遞、海外(wài)倉的實際物流費用(yòng)分别爲73/99/264/22元。整體來(lái)看(kàn),現(xiàn)階段中國多元化的物流體系在成本側能(néng)夠支撐電商出海。

目前,在四種主要跨境物流模式中,直郵仍占較高(gāo)比例,其中跨境專線成本占優比例快(kuài)速提升。根據艾瑞咨詢統計(jì),2019-2020年跨境電商物流市場中直郵模式占比60%,海外(wài)倉模式占比40%。國際專線模式由于其對(duì)物流資源的整合,部分線路成本低(dī)于郵政網絡且時(shí)效和(hé)包裹追蹤能(néng)力優于郵政網絡而逐漸興起,據艾瑞咨詢的測算(suàn),2020年專線模式占比達到(dào)32%,較2019年提升12pct。

如果将四種主流跨境物流模式分别對(duì)應需快(kuài)速反應以及低(dī)庫存壓力的品類,從(cóng)消費者感知(zhī)的送達時(shí)間看(kàn):海外(wài)倉<國際商業快(kuài)遞=跨境專線<郵政小(xiǎo)包;從(cóng)物流成本看(kàn):海外(wài)倉<郵政小(xiǎo)包<跨境專線<國際商業快(kuài)遞。因此,綜合時(shí)效及成本,跨境專線及海外(wài)倉物流模式比例将持續上(shàng)升,而海外(wài)倉将會(huì)是未來(lái)主流。

海外(wài)倉

跨境電商下(xià)半場競争制勝的關鍵

海外(wài)倉既是我國外(wài)貿的新業态,也(yě)是未來(lái)支撐以跨境電商爲代表的新型貿易的重要全球基礎設施。

跨境電商産業的發展離不開(kāi)海外(wài)倉這(zhè)一基礎設施的強力支撐,完善的海外(wài)倉服務體系可以進一步提升跨境電商企業的服務能(néng)力尤其是本地化能(néng)力,爲海外(wài)消費者、采購商提供更加貼近化的服務體驗,同時(shí)大(dà)幅降低(dī)物流、倉儲成本,提升跨境電商企業的核心競争力。

正是因爲擁有這(zhè)些(xiē)的優勢,再加上(shàng)國家政策的扶持,越來(lái)越多的跨境電商企業已在布局自(zì)有的海外(wài)倉,比如:

Shein背靠優質供應鏈,用(yòng)極緻的“快(kuài)”逐鹿全球

SHEIN爲快(kuài)時(shí)尚服飾品類獨立站(zhàn)賣家,成立于2008年,2014 年正式更名爲SHEIN,利用(yòng)海外(wài)網紅(hóng)營銷獲得了(le)20-30億人民币GMV的門(mén)檻,2014年把供應鏈中心遷往廣州,形成了(le)快(kuài)速開(kāi)發反應機制,開(kāi)始了(le)始于2016-2017年連續數年的翻番增長,2020年SHEIN的GMV突破100億美(měi)金(jīn),而今年将有望突破300億美(měi)元。

SHEIN依靠其供應鏈優勢形成了(le)快(kuài)速反應能(néng)力,可做到(dào)兩周上(shàng)新,最快(kuài)七天,并且對(duì)接占比20%的S級供應商,在供應鏈上(shàng)遊布局已滲透到(dào)面料環節, 将前端訂單需求通過數字化系統反饋到(dào)供應鏈,是其形成快(kuài)速反應能(néng)力的核心。這(zhè)也(yě)造就了(le)SHEIN成爲網紅(hóng)生态和(hé)供應鏈生态的最完美(měi)結合,能(néng)夠把流量與商品的匹配實現(xiàn)快(kuài)速撮合,因而得到(dào)飛(fēi)速發展。

随着體量漸大(dà),SHEIN的海外(wài)布局也(yě)更廣,海外(wài)倉已成爲其當下(xià)的一個重要目标。據消息,SHEIN計(jì)劃将在美(měi)國建立三個大(dà)型配送中心,以便在三到(dào)四天的時(shí)間内将産品送到(dào)美(měi)國購物者手中。

緻歐科技聚焦家具家居品類,加強倉儲物流建設

緻歐科技是全球知(zhī)名的互 聯網家居品牌商,擁有SONGMICS、VASAGLE、FEANDREA三大(dà)品牌,主要在亞馬遜、Cdiscount、ManoMano、 eBay等第三方平台進行銷售,2020 年營業收入達39.71億元,同比增長70.75%,其中2018-2020 年亞馬遜B2C銷售占比分别爲89.32%、81.13% 和(hé) 71.80%。

家具家居産品體積和(hé)重量較大(dà)且形狀各異, 對(duì)産品的倉儲、運輸及安裝要求較高(gāo),緻歐科技采取平闆包裝方式,更加節省空(kōng)間和(hé)包材,降低(dī)倉儲物流費用(yòng)。同時(shí),緻歐科技采取“國内外(wài)自(zì)營倉+海外(wài)第三方平台倉+國内外(wài)第三方合作(zuò)倉”的倉儲物流模式并開(kāi)發 WMS 倉儲管理(lǐ)系統進行管理(lǐ),實現(xiàn)了(le)倉儲物流效率優化,提高(gāo)消費者購物體驗, 增強了(le)其在跨境電商出口業務的市場競争力。

三态股份出口跨境零售與物流業務協同發展

三态股份是一家從(cóng)事(shì)出口跨境電商零售和(hé)第三方出口跨境電商物流等綜合性企業。零售業務目前在售SKU超過60萬,包括潮流時(shí)尚、工(gōng)具配件、家居生活、數碼科技和(hé)興趣愛好(hǎo)5大(dà)類17小(xiǎo)類商品。出口跨境電商物流服務包括國際專線、國際郵政和(hé)商業快(kuài)遞的物流服務,并爲境外(wài)跨境賣家提供境内倉儲管理(lǐ)服務。2018-2020年,三态股份總營收分别爲12.15億元、15.67億元和(hé)19.94億元,保持在25%以上(shàng)的較高(gāo)增速,2021H1公司實現(xiàn)收入12.29億元,同比增長49%。

三态股份的零售與物流業務協同發展,物流服務收入占比營收約22%,不過銷售業務毛利率高(gāo)于物流業務毛利率。對(duì)比同行業可比公司,經營泛品類的三态股份毛利率高(gāo)于精品類的安克創新和(hé)緻歐科技,這(zhè)與其自(zì)有的物流體系做支撐離不開(kāi)。因爲相較于純品牌型賣家,自(zì)有物流體系讓三态股份在供應鏈的成本控制上(shàng)更有優勢。

不難看(kàn)出,随着出海企業在海外(wài)市場布局的深入,不管是獨立站(zhàn)賣家、品牌型賣家還是跨境綜合服務企業都在布局自(zì)有的物流服務體系,尤其事(shì)關海外(wài)市場的貨物存儲、轉運和(hé)派送的海外(wài)倉更是重中之重。

由于出海企業類型多樣化、業務規模也(yě)日漸龐大(dà),想要布局海外(wài)倉,難點不在“建倉”,而在于“管倉”,也(yě)就是如何進行高(gāo)效、智能(néng)的管理(lǐ),以獲得成本和(hé)效率的優勢。